Marché de l'optique 2013

Ces données sont extraites du hors-série Bien Vu « Les chiffres du marché 2013 ». Pour le commander, cliquez ici.

Ces données sont extraites du hors-série Bien Vu « Les chiffres du marché 2013 ». Pour le commander, cliquez ici.

Sommaire :

Le pari de la qualité face au changement

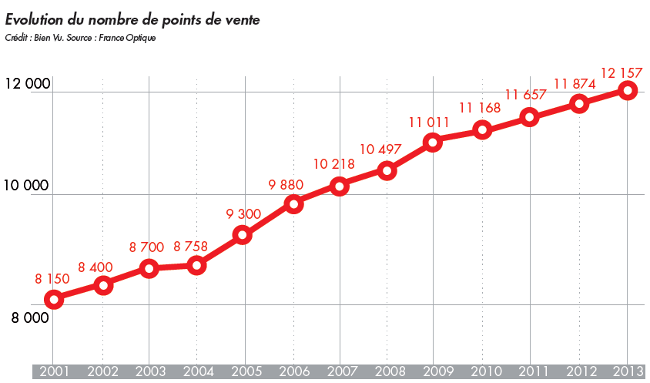

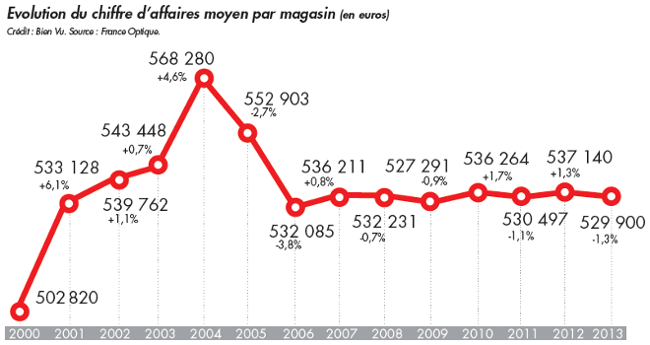

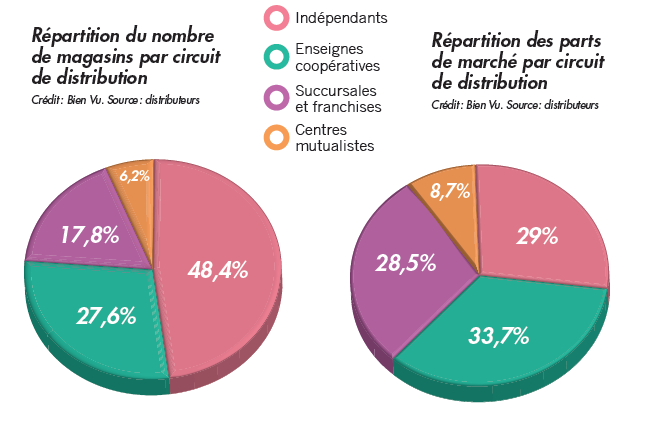

Nombre de points de vente et chiffre d'affaires du secteur

Les gagnants de la crise en Europe

Contactologie : un marché de plus en plus convoité

Cap sur les régions les plus dynamiques

La fidélisation, une relation qui se construit dans le temps

Les Ocam a la recherche d'un nouveau modèle économique

Le pari de la qualité face au changement

Les évolutions des attentes des clients et de la concurrence conduisent les professionnels à accélérer leur mutation. L’époque est à la modernisation accélérée du métier d’opticien. Qu’il s’agisse de la restructuration des offres autour de segments porteurs, de leur déclinaison grandissante sur des sites Internet, du développement d’outils de gestion client ou du suivi de remboursement, à tous les niveaux la mutation de la profession se renforce.

Les chiffres le confirment : 45% des opticiens passent aujourd’hui au moins un jour par semaine à gérer remboursements et Ocam, les ventes couplées d’équipements audio se multiplient, 36% des clients se disent prêts à acheter leurs lunettes en ligne pour les faire ajuster en magasin (Baromètre Bien Vu - Gallileo Business Consulting) et 81% détaillent les devis et comparent les prix avant d’acheter un équi- pement (étude 2014 du BIPE, Bureau d’informations et de prévisions économiques).

Et si les budgets se serrent et le ralentissement des ventes se conffirme, la modernisation des pratiques n’a pas à se faire au détriment de la prise en charge. Au contraire même : santé visuelle et proximité restent les valeurs fortes du marché. La vue demeure le premier sujet d’intérêt des Francais en matière de santé, selon le dernier baromètre de l’Asnav (Association nationale pour l’amélioration de la vue) – loin devant les pathologies cardio-vasculaires et problèmes dentaires. Ni le plafonnement annoncé des rem- boursements ni la contraction du pouvoir d’achat ne semblent vraiment ébranler l’investissement dans ce poste clé. Près de la moitié des porteurs n’envisage d’ailleurs pas de reculer son rythme de renouvellement face aux plafonnements annoncés. 53% des Français, selon l’Asnav, se disent même prêts à payer au-delà du forfait optique alloué par leur mutuelle pour continuer à bénéfficier de verres de bonne qualité.

Et si le chiffre d’affaires moyen en magasin affiche une évolution en baisse sur les cinq dernières années, les professionnels ont encore la capacité d’innover, de s’adapter et d’imposer services et qualité comme dénominateurs d’une concurrence gagnante. Les porteurs conffirment que l’expertise du spécialiste en magasin reste incontournable. Selon le Baromètre Bien Vu - Gallileo Business Consulting, 90% des porteurs de lentilles et 92% des porteurs de lunettes accordent pleinement leur conffiance à l’op-

ticien pour réaliser l’adaptation de leur équipement. A charge pour lui de valoriser pleinement son savoir

faire en la matière : selon ce même baromètre, 49% des professionnels évoquent encore la dimension esthétique, plutôt que l’aspect visuel et leur experise technique, quand ils s’adressent au client.

Nombre de points de vente et chiffre d'affaires du secteur

Commentaire graphique : Le parc poursuit sa progression avec un solde positif de 283 magasins nouveaux. La hausse s’explique par les stratégies d’implantation offensives de quelques enseignes (Optical Center, Générale d’Optique, Opticiens Mutualistes) qui concentrent 41% des ouvertures à elles seules. Elle est également liée aux bons fondamentaux du marché qui valorisent encore les prêts accordés pour installation aux opticiens.

Commentaire graphique : Avec une baisse de -1,3%, le chiffre d’affaires moyen du secteur retrouve son niveau de 2011. Plus que la baisse, c’est le tassement du chiffre d’affaires moyen, qui est à croissance quasi nulle sur les cinq dernières années, qui inquiète. Le coût des loyers, ainsi que les frais de personnels en hausse, expliquent pour partie la difficulté à redresser les résultats en magasin.

Commentaire graphique : 71% des parts de marché sont aux mains des enseignes nationales alors que les indépendants conservent 48% des points de vente. Le parc des indépendants s'est même renforcé de près de 200 magasins en 2013. Son réseau a progressé de 9,5% en cinq ans. Le réseau des franchisés reste néanmoins le plus dynamique avec une croissance de 26,6% des points de vente en 5 ans (contre 6% pour les mutualistes et 3% pour les coopératives).

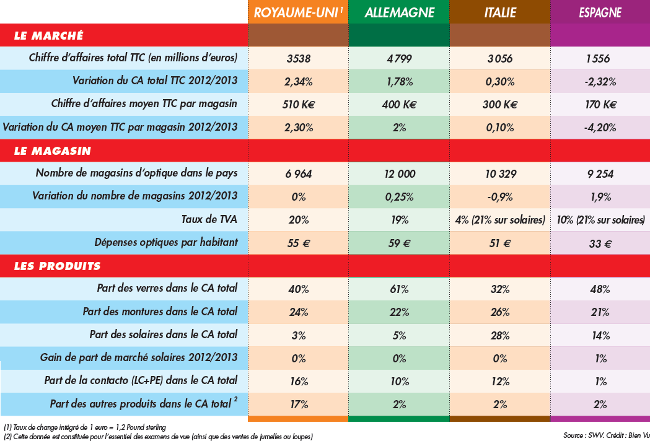

Les gagnants de la crise en Europe

Avec Mark Mackenzie, président fondateur de l’institut SWV, spécialisé dans l’équipement optique et la santé visuelle.

En Allemagne, les grandes chaînes prennent le pouvoir. « La croissance du marché est soutenue par d’importants volumes et une démographie toujours aussi porteuse, malgré la crise. Les chaînes prennent un poids grandissant : elles représentent 51% des parts de marché, contre 46% il y a trois ans. Leur essor est porté par deux enseignes phares : Apollo qui casse les prix et Fielmann qui valorise la fidélisation. Les indépendants s’appuient sur leur clientèle de proximité pour résister et les opticiens en ligne gardent une position limitée – avec moins de 1% des ventes en valeur de lunettes ».

En Espagne, les groupements montent en puissance. « Le marché espagnol reste de loin le plus impacté par la crise. En trois ans, le chiffre d’affaires y a reculé de 6,4% et les ventes de solaires – traditionnellement l’un des moteurs du marché- passent de plus en plus dans les circuits de grande distribution et de magasins spécialisés. Les indépendants souffrent particulièrement de cette conjoncture – leur part de marché est passée de 38% à 32% entre 2010 et 2013. De plus en plus préfèrent rejoindre des groupements coopératifs, plus sécurisants et dont la part de marché a progressé de 23% à 27% dans la même période ».

En Italie, de nouveaux acteurs arrivent sur le marché. « Les signes de sortie de crise sont tangibles sur le marché italien – même si la croissance reste faible et que le taux de renouvellement demeure l’un des plus étiré d’Europe (il est passé de 3,5 ans à 4 ans en deux ans). Les indépendants restent les acteurs clés du marché avec 71% des parts de marché. Mais les chaînes prennent de l’ampleur (leur part de marché a gonflé de 14% à 16% de 2010 à 2013) et surtout de nouveaux acteurs profitent de la crise pour s’implanter durablement à l’image de la chaîne discounter Nau ».

En Grande-Bretagne, les indépendants misent sur la santé visuelle. « Le pays a connu la crise dès 2009. Quatre ans après, il en est éloigné, comme en témoigne le chiffre d’affaires du secteur en hausse de 2,3%. La bonne santé du marché s’appuie sur une culture de prévention visuelle valorisant des examens de vue réguliers. Le taux de renouvellement d’équipement -de 2,3 ans – est d’ailleurs l’un des plus faibles d’Europe. Les indépendants jouent beaucoup de leur expertise médicale, en matière d’examens de vue particulièrement. Mais les grandes chaînes, qui représentent 68% du marché, mettent de plus en plus l’accent sur la dimension médicale. C’est le cas notamment du géant Boots, qui est à l’origine une enseigne de pharmacie ».

Contactologie : un marché de plus en plus convoité

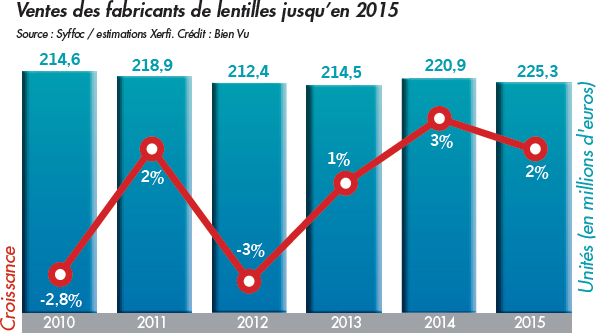

Le marché de la contactologie est en progression de 0,8% en 2013, selon les chiffres du Syffoc. Il semble ainsi avoir endigué la chute d’activité de 3% enregistrée en 2012. Les projections de Xerfi tablent même sur une croissance moyenne annuelle de 2% jusqu’en 2015. Il faut dire que le renforcement des offres, avec les gammes en silicone hydrogel valorisant le confort des porteurs, ou les gammes de toriques et de multifocales ciblant astigmates et presbytes, dopent une offre très compétitive en termes de prix. Mais qui reste encore sous exploitée, comme le confirme le palmarès Euromcontact. Avec 5,9% de porteurs dans la population en 2013, la France se situe encore loin de pays où son usage est le plus répandu comme la Hollande (7,5%), la Grande-Bretagne (7,2%) et les pays scandinaves (11,5% en moyenne).

Ce marché fait pourtant l’objet d’une compétition renforcée depuis le début 2014 et l’entrée en vigueur de la loi sur la consommation Hamon. Facilitant l’émergence de nouveaux compétiteurs, elle ouvre la vente de produits d’entretien en grande distribution et renforce les positions des pure players dont les ventes en ligne représentent déjà 10% à 15% du marché, selon Xerfi. De nouveaux acteurs en profitent : le groupe M6 qui a racheté Happyview ou Leclerc dont le site en ligne revendique un discount de 30% par rapport aux opticiens traditionnels.

Plus que jamais, les opticiens traditionnels doivent adapter leurs stratégies. D’ores et déjà, plusieurs enseignes ont accentué leur présence en ligne – à l’image d’Afflelou qui propose un mois d’essai gratuit à ses e-clients ou Krys qui offre les frais de port (pour une livraison en magasin), cassant ses prix jusqu’à 5 euros moins cher que chez les pure players. Mais la bataille se jouera surtout en magasin. Objectif ? Convertir de nouveaux publics (notamment chez les jeunes) mais aussi fidéliser des porteurs, dont le taux d’abandonnistes reste élevé.

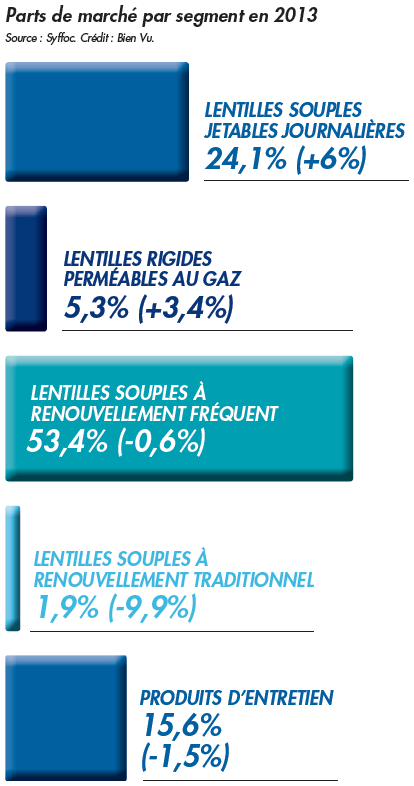

Commentaire graphique : Les lentilles journalières jetables s’imposent de plus en plus dans tous les créneaux (+8% en toriques). Les multifocales connaissent un fort développement (+19%) porté par la demande des presbytes et les «silicone hydrogel» s’imposent de plus en plus comme références sur le marché français (+8,9%).

Commentaire graphique : Avec un taux de croissance moyen de 2% par an jusqu’en 2015, le marché des lentilles reste porteur – même s’il se situe loin des années fastes où la croissance flirtait avec les 6% par an (entre 2005 et 2008). La baisse des ventes de produits d’entretien (15% des ventes globales des fabricants en 2015, contre 21% dix ans avant) s’explique par le recours grandissant aux jetables.

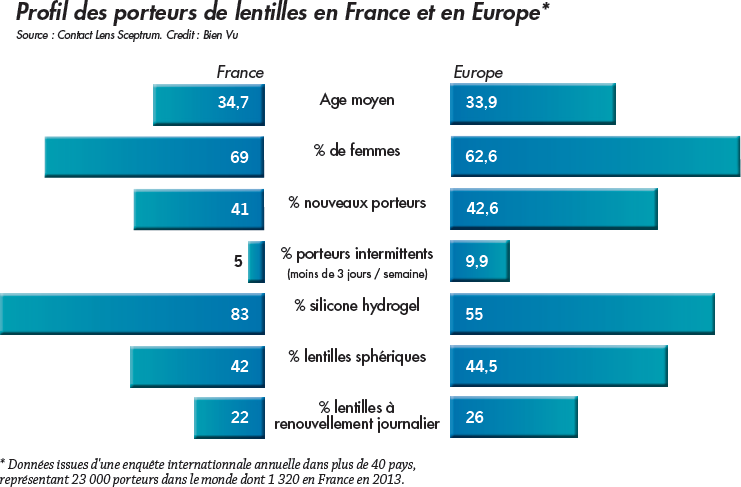

Commentaire graphique : L’âge moyen des porteurs français se situe dans la norme du marché européen mais la marge de rajeunissement reste conséquente, surtout quand on la compare à d’autres marchés phares comme l’Asie (en Corée du Sud ou en Indonésie, les porteurs ont 25 ans en moyenne !). Le pourcentage de nouveaux porteurs demeure élevé en France, comme en Europe (jusqu’à 53% en Grande- Bretagne et 55% en Espagne). S’il témoigne d’un dynamisme du marché, ce taux montre également en creux l’important taux d’abandonnistes qui renoncent au port de lentilles au bout de quelques mois (lire interview). Les lentilles rigides restent plus prescrites dans les pays germaniques (23% en Autriche et 26% en Allemagne), les journalières étant très prisées dans les pays scandinaves (65% au Danemark et 55% en Norvège).

Cap sur les régions les plus dynamiques

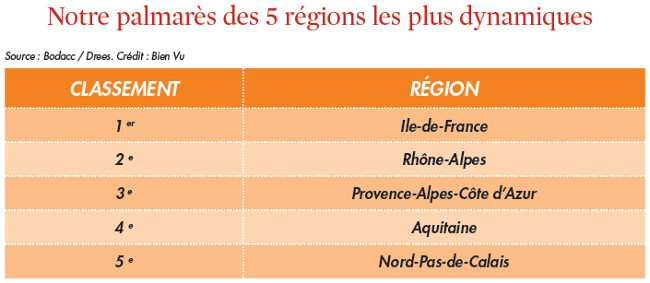

Les régions les plus dynamiques sont celles où le solde entre créations et liquidations de magasins est le plus élevé. Les régions de l’Ouest confirment leur dynamisme avec la Bretagne et les Pays-de-Loire qui se classent 6e ex æquo. L’Est du pays affiche des soldes moins porteurs (Champagne-Ardenne 16e et Franche-Comté 18e).

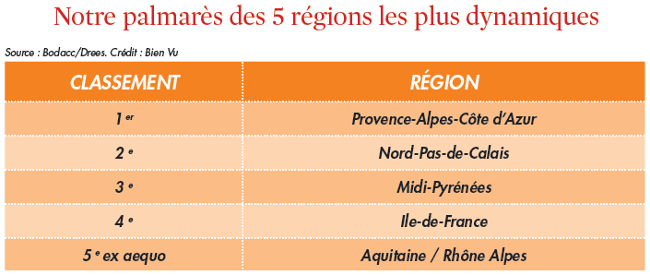

Les régions les plus attractives sont celles qui couplent le nombre d’opticiens de plus de 60 ans le plus élevé et le parc de magasins le plus important. Cet indicateur confirme l’attractivité forte du Sud-Est et de la région Nord, mais aussi des régions capitales : l’Ile-de-France (4e) et le Rhône-Alpes (5e). A noter la forte attractivité de régions comme le Centre (7e), la Picardie (8e) ou la Basse Normandie (9e) .Les régions les moins attractives pour rependre une affaire sont la Bourgogne (22e), le Limousin (21e), l’Alsace (20e), la Haute-Normandie et la Champagne- Ardenne (19e ex aequo).

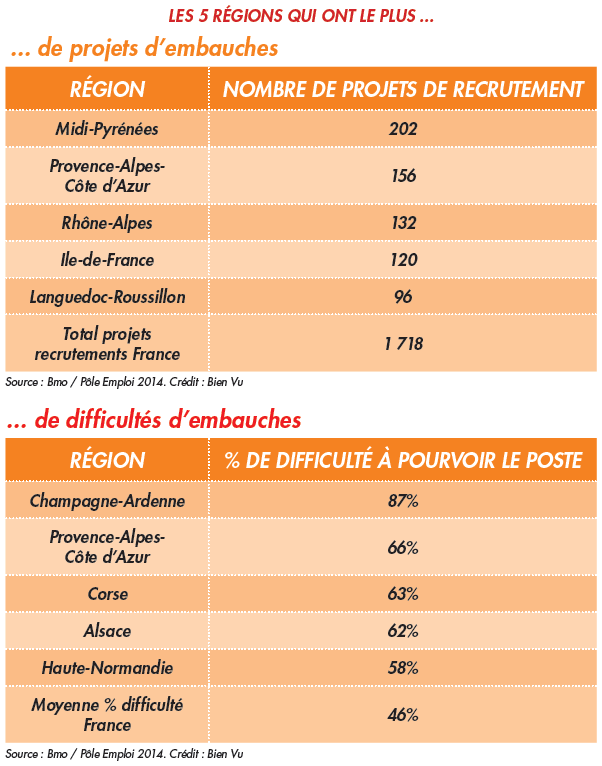

Enfin, chaque année, les services de Pôle Emploi passent au crible les perspectives d’emploi sur le territoire, à travers leur enquête Bmo (Besoin de main-d’oeuvre). Conduite auprès d’un panel d’entreprises, cette étude relie deux éléments clés : le nombre de projets d’embauches à venir et le pourcentage de projets d’embauches qui n’aboutissent pas (taux d’échec, qui est généralement lié soit à un manque de candidats soit à une absence de profils adéquats). 400 000 entreprises tous secteurs confondus ont été interrogées pour l’enquête 2014.

Les chiffres présentés concernent la catégorie opticiens, optométristes ainsi qu’audioprothésistes (dont la part reste faible, du fait d’une population moins importante).

Sans surprise, les régions qui ont le moins de difficultés à trouver des candidats pour leurs postes sont également parmi celles qui ont le plus de projets de recrutement : Lorraine (98 embauches programmées et un taux d’échec de 35%), le Centre (67 embauches annoncées et un taux d’échec de 36%) ou la région Midi-Pyrénées (202 projets d’embauches et un taux d’échec de 42%). Ce sont donc des destinations à privilégier pour trouver des postes. A l’inverse, des régions comme la Champagne Ardenne (16 projets d’embauche pour un taux d’échec de 87%) ou la Corse (11 projets pour un taux d’échec de 63%) semblent avoir des dynamiques d’emploi moins propices.

La fidélisation, une relation qui se construit dans le temps

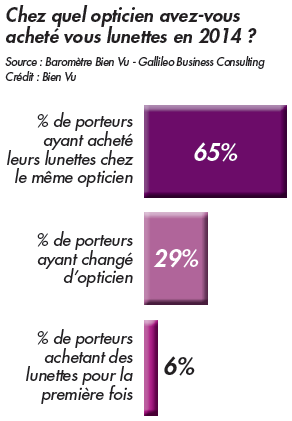

65% des porteurs achètent chez le même opticien. Même s’il diminue de 3% en deux ans, le fort taux de fidélité des clients à leur opticien reste un atout majeur pour la profession. Tous les réseaux capitalisent dessus : les mutualistes qui investissent sur leur clientèle historique, les indépendants qui jouent sur la proximité, coopératives et franchisés qui profitent de l’image et de l’animation commerciale des enseignes nationales.

Compétition oblige, la fidélisation est pourtant de plus en plus dure. La percée de nouvelles enseignes – et particulièrement des discounters-attirent de plus en plus d’acheteurs. La progression du chiffre d’affaires moyen par magasin des grands discounters sur les trois dernières années (3,8% pour Optical Center, 21,5% pour Optical Discount,…) confirme leur capacité à attirer mais aussi à fidéliser les clientèles.

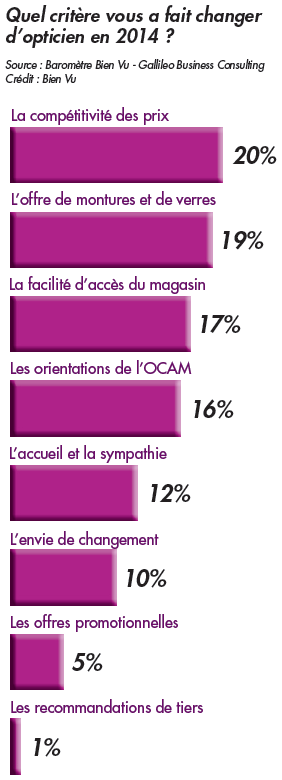

Commentaire graphiques : Avec 81% des porteurs qui consultent les comparateurs avant d’acheter (Etude BIPE, 2014), rien d’étonnant à ce que le prix soit le premier critère mentionné. L’attractivité du magasin – sa situation et son accueil-ont converti plus d’un quart des nouveaux clients

Le taux de fidélité des clients reste remarquable, surtout dans une période où les campagnes de dénigrement contre la profession se sont multipliées. Selon un sondage Acuité de juin dernier (plus de 2 000 répondants), 68% des opticiens avaient eu des retours négatifs de leurs clients à la suite des polémiques relayées dans les médias. Ces attaques n’ont pas eu raison d’une fidélité aux racines profondes et que les récentes campagnes de la Fnof (« mon opticien, j’y tiens ») ou d’Essilor (valorisant les conseils santé du professionnel) ont consolidé.

Les Ocam a la recherche d'un nouveau modèle économique

Même s’ils représentent 20 millions d’adhérents (sur 40 millions possibles), les réseaux des Ocam ne semblent plus être la solution miracle pour maîtriser les dépenses d’optique. En novembre 2013, seulement 36% des Ocam estimaient qu’ils permettaient de contenir la flambée des prestations (sondage Opinion Way). En cause ? Une gestion administrative complexe et des coûts d’adhésion élevés. Ce manque d’efficacité devrait s’accentuer avec la réforme des «contrats responsables» annoncée à partir de 2015. En fixant des plafonds à l’ensemble des contrats pour limiter les dépenses, le texte dépossède les réseaux d’un de leurs principaux atouts : la baisse des coûts. Le groupe de prévoyance Mercer a ainsi fait en juillet 2014 une projection des frais censés être économisés par ses clients sur ses contrats collectifs avec la nouvelle loi : -14,7% sur le coût des montures et -3,3% sur celui des verres. On n’est pas loin des baisses annoncées par les réseaux pour attirer les adhérents !

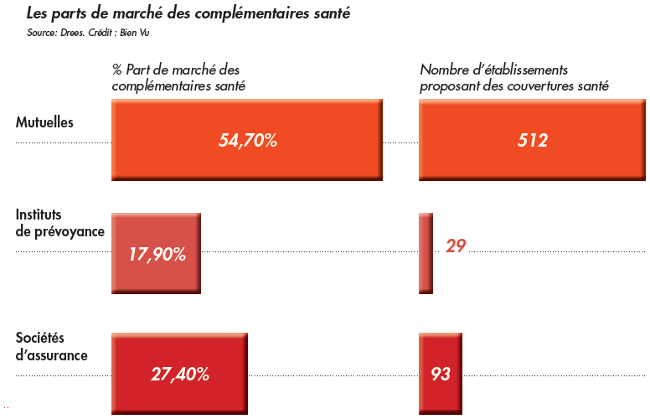

Pour rester compétitifs, les Ocam développent du coup de nouvelles stratégies de modernisation. A la clé ? Une accélération des fusions. Dans le secteur des mutuelles, on est passé de 800 établissements en 2007 à 512 en 2012, et ce n’est pas fini ! Ces rapprochements doivent harmoniser les offres et surtout rationaliser des coûts de gestion qui restent élevés. Selon les calculs des experts du Conseil d’analyse économique publiés en juillet 2014, les frais de gestion des Ocam en matière de remboursements de santé représenteraient 6,2 milliards d’euros par an. La Sécurité Sociale dépense un milliard d’euros de plus par an pour les mêmes tâches. Mais elle gère 75% des remboursements de soins –contre seulement 13% pour les complémentaires !

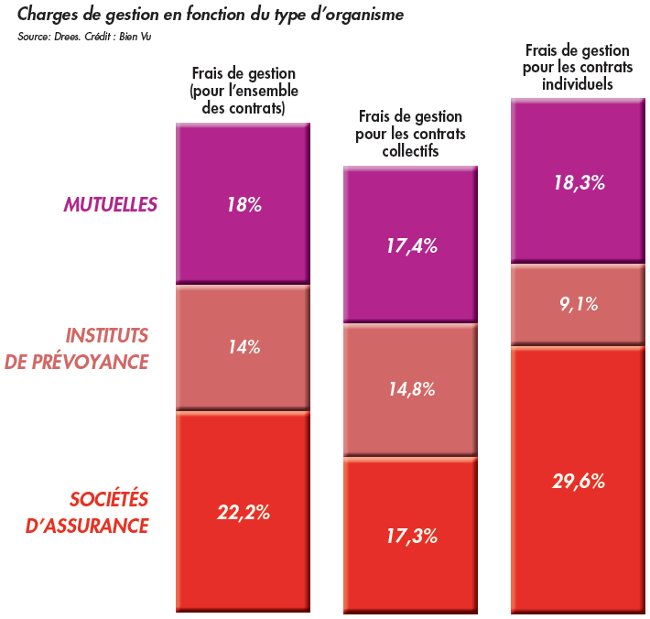

Dans son étude sur la situation financière des Ocam de 2014, la Drees s’alarmait de cette inflation des frais chez les Ocam, notant même «de fortes disparités entre les organismes d’un même groupe». En vigueur depuis le 1er janvier 2014, la réglementation imposant «transparence et lisibilité» aux Ocam sur leurs frais devrait accélérer l’harmonisation des pratiques et tarifs.

Commentaire graphique : Les mutuelles restent en position de force, même si leur part de marché a perdu plus de 4% en 2 ans. Au profit principalement des Instituts de prévoyance qui ont gagné 4,5% du marché en plus en deux ans, principalement dû à leur positionnement fort dans le marché des contrats collectifs en plein essor. Les assureurs consolident leurs positions en grignotant 0,4% entre 2012 et 2013.

Commentaire graphique : Si les assureurs affichent les coûts de gestion les plus élevés, c’est en grande partie dû aux efforts engagés de prospection de nouveaux clients dont les frais absorbent 11,4% des primes. IP et Mutuelles consacrent seulement 5% à ces démarches commerciales, profitant de leur ancienneté et de réseaux solidement ancrés. Si l’on s’intéresse aux frais strictement liés au traitement des dossiers, ce sont les IP qui dépensent le plus (5,2%), devant les assureurs (5,1%) et les Mutuelles (4,5%).

![[Vidéo] Reportage sur les opticiens en Ehpad : une expérimentation prometteuse face au vieillissement de la population](https://www.acuite.fr/sites/acuite.fr/files/styles/home_slider_video/public/articles/reportage_refraction_ehpad_opticien_lunettes_senior.png?itok=885hmxLm)

![[Vidéo] Les Ray-Ban Meta, une solution pour les déficients visuels ? Nous avons testé](https://www.acuite.fr/sites/acuite.fr/files/styles/home_slider_video/public/articles/test_rb_meta_mavoyant.png?itok=PQG6A-HL)